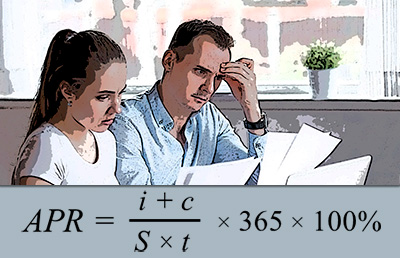

Чтобы определить выгодность микрофинансовой программы, заемщику достаточно обратить внимание на размер годовой эффективной ставки вознаграждения. При расчете данного показателя учитываются все расходы, о которых известно на момент заключения кредитной сделки. Исходя из размера ГЭСВ, можно легко оценить свои траты при обслуживании задолженности и выбрать займ с минимально возможной переплатой. Впрочем, потребители все чаще обвиняют МФО в намеренном завышении ставок с целью получения сверхприбылей. А микрофинансисты в свою очередь опровергают подобные утверждения, ссылаясь на то, что ГЭСВ состоит из нескольких компонентов, которые определяют ее значение.

Фондирование

В отличие от микрофинансовых организаций, банки РК могут привлекать средства населения для выдачи кредитов. Они оформляют вклады, а полученные деньги выдают под процент физическим и юридическим лицам. При этом их доход – это разница в ставках по депозитам и кредитам. И хотя для фондирования (привлечения ресурсов) могут использоваться и другие источники финансирования, это существенно упрощает процесс кредитования.[the_ad id=»355″]

Микрофинансовые организации вынуждены работать в условиях острого дефицита денежных ресурсов, когда личных средств инвесторов (учредителей) не хватает для обеспечения выдачи микрозаймов. Чтобы восполнить резерв, они обращаются за кредитами к другим кредиторам. И расходы по обслуживанию таких долгов фактически перекладываются на конечных заемщиков.

Ставка фондирования – это неизменная составляющая ГЭСВ по займам для розничных клиентов. В среднем ее значение составляет 17% в тенге. Компании РК постоянно испытывают сложности с привлечением денежных ресурсов и недовольны их высокой стоимостью. Это можно объяснить фактическим отсутствием возможности брать дешевые кредиты внутри страны. Отечественные банки готовы выдавать средства МФО только под ликвидный залог. Но не все компании могут выполнить это требование ввиду отсутствия имущественного обеспечения. В связи с этим они вынуждены обращаться за помощью к иностранным кредиторам, которые выдают беззалоговые кредиты, но предлагают высокие ставки.

В среднем по микрофинансовому рынку ставка ГЭСВ составляет 38%, что существенно ниже установленного финансовым регулятором ограничения в 56%. Но часть полученных от клиентов средств выплачивается кредиторам, которые предоставили ресурсы для выдачи микрозаймов.

Операционные расходы

Далеко не все микрофинансовые организации специализируются на онлайн кредитовании. Компании активно осваивают отдаленные регионы, где открывают офисы для обслуживания клиентов. В таких населенных пунктах практически нет отделений банков второго уровня. Поэтому у них отсутствуют прямые конкуренты, что способствует развитию их деятельности.

Но наличие развитой региональной сети – это весьма дорогое удовольствие. Необходимо приобрести или арендовать помещения, закупить оборудование и обучить специалистов. Даже после масштабного капитального вложения придется ежемесячно тратить средства на текущие расходы. Выплата заработной платы, командировки, оплата налогов, коммунальных платежей, охраны и Интернета – все это МФО учитывают при расчете размера ГЭСВ. На долю таких расходов приходится около 14% эффективной ставки вознаграждения.

Риски

Микрофинансовые организации выдают займы без справок о доходах и других документов, отражающих уровень платежеспособности. Чтобы подать заявку, клиенту достаточно предъявить удостоверение личности и заполнить небольшую анкету. В таких условиях сложно точно оценить уровень финансового состояния и перспективу по выплате задолженности. Как следствие, не все займы погашаются в срок, а микрофинансирование сопряжено с высоким риском невозвратов.

Несмотря на то, что просрочка может обернуться для должника серьезными последствиями, МФО фиксируют увеличение объема проблемной задолженности. Свои убытки они «перекладывают» на добросовестных клиентов, что способствует увеличению значения ГЭСВ.

Кредитная деятельность целесообразна только при условии ее прибыльности. Но компаниям нет смысла требовать документальное подтверждение доходов, что усложнит процедуру кредитования. Если они изменят подход, то потеряют большую часть заемщиков, которые не могут предоставить документы о доходе. Единственное рациональное решение – учесть свои риски при кредитовании, повысив стоимость заемных средств.

Фактически один добросовестный клиент выплачивает не только свой займ. Он также компенсирует микрофинансовой организации убыток, полученный от другого неплательщика. Этим объясняются высокие ставки по розничным микрозаймам. За возможность получить деньги без имущественного обеспечения и справок придется существенно переплатить при выплате задолженности. Если МФО изменят подход, это отразится на доступности займов для рядовых граждан. Они больше не смогут брать деньги на непредвиденные расходы и покупки по упрощенной процедуре.

Как МФО могут снизить значение ГЭСВ

Микрофинансовые организации заинтересованы в получении прибыли, что является основной целью их кредитной деятельности. А так как при расчете ГЭСВ учитывается не только будущий доход, но и сопутствующие расходы, снижение значения этого параметра поспособствует повышению привлекательности займов для розничных клиентов и рентабельности бизнеса в целом. И хотя у компаний не так много возможностей для маневров (например, они не могут получить достаточный объем фондирования на внутреннем рынке РК), они пытаются снизить свои расходы, чтобы предлагать клиентам микрозаймы на более выгодных условиях.

Увеличение минимальной суммы кредитования

МФО не выдают деньги на приобретение квартир или автомобилей. Розничный займ – это краткосрочная финансовая помощь для покрытия небольших расходов, с которыми часто сталкиваются потребители. Но чем меньше сумма кредитования, тем меньше размер прибыли кредитора. Это обусловлено тем, что расходы по предоставлению заемных средств всегда остаются неизменными и не зависят от суммы займа (даже если речь идет об 1 тыс. или 100 тыс. тенге).

С целью повышения своей доходности компания может повысить минимально допустимую сумму кредитования. В большинстве случаев это происходит негласно, но по официальному согласию клиентов. В частности, при подаче заявки на займ в 1 тыс. тенге МФО может предложить выдать 10 тыс. тенге. Как правило, многие граждане не против увеличения финансирования и соглашаются на такие условия.

Оптимизация операционных расходов

Внедрение инновационных технологий — это реальная возможность сократить операционные расходы при осуществлении кредитной деятельности. В связи с этим все больше компаний предпочитают использовать только дистанционные каналы обслуживания. К примеру, по такой схеме работает МФО MoneyMan, которая специализируется на онлайн кредитовании. У нее нет стационарных офисов, несмотря на большие объемы выдачи займов.

Офлайн бизнес теряет свою привлекательность для микрофинансовых организаций. Учитывая, что Интернет доступен даже жителям небольших населенных пунктов, в текущих реалиях нет смысла тратить ресурсы на содержание офисов и развитие региональной сети. После перехода в онлайн сегмент можно добиться существенного сокращения операционных расходов и снизить ставку ГЭСВ по займам. Как правило, компании, которые выдают деньги по Интернету, предлагают более выгодные условия кредитования. Поэтому спрос на их услуги только растет, и они постоянно наращивают объемы выдачи займов.

Снижение рисков

Высокий уровень просрочки – это характерная особенность микрофинансовой деятельности. МФО не требуют у заемщиков имущественный залог или поручителя, чтобы гарантировать своевременный возврат средств. А заявка подается без справки о доходах, из-за чего сложно оценить реальный уровень платежеспособности.

Микрофинансовые организации не могут снизить риск просрочки, ужесточив требования к заемщикам (например, обязав их предоставлять справки о доходах). В этом случае микрозаймы лишатся своего ключевого конкурентного преимущества (доступности). А потребители будут отказываться от их услуг в пользу недорогих банковских кредитов. Чтобы снизить риск невозвратов, МФО пошли по другому пути и пересмотрели свой подход к оценке платежеспособности. Теперь они могут оперативно выявлять неплатежеспособных клиентов и отклонять их заявки.

Компании вынуждены оценивать финансовое состояние потенциальных заемщиков в условиях острого дефицита качественной информации. Но в ходе проведения скорингового анализа они все чаще уделяют внимание сведениям, полученным из неофициальных источников. К примеру, для этой цели они могут использовать данные из Интернета или социальных сетей, где казахстанцы часто публикуют конфиденциальную информацию. А активное сотрудничество с Бюро кредитных историй дает возможность быстро выявлять мошенников и злостных должников.

Коментарии о "ГЭСВ по займам: что влияет на ее размер"