За счет рефинансирования заемщик может снизить кредитную нагрузку и избавиться от неподъемного долгового обязательства. Такая финансовая операция призвана упростить задачу по выплате, если займ был получен на невыгодных условиях. На первый взгляд у потребителя не должно возникнуть проблем с перекредитованием. Все, что для этого нужно сделать – это оформить кредит (микрозайм), получить деньги и погасить задолженность. Но на рынке РК отсутствуют целевые программы по рефинансированию долгов микрофинансовых организаций. Поэтому клиенты вынуждены действовать на свой страх и риск, из-за чего часто допускают ошибки.

Программа рефинансирования

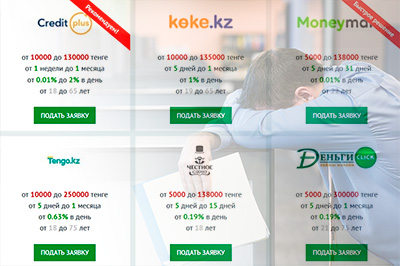

Чтобы получить деньги на рефинансирование займа, клиент может воспользоваться помощью другой микрофинансовой организации. В таком случае ему не придется документально подтверждать доход, собирать много документов и справок. Кроме того, МФО не откажет в предоставлении средств, даже если текущая задолженность находится на просрочке. А решение по заявке будет принято в течение нескольких минут после заполнения анкеты. Но, несмотря на все преимущества онлайн займов, воспользовавшись помощью другой кредитной компании клиент только усугубит свое положение. Это произойдет даже в том случае, если он получит деньги под 0% в рамках беспроцентного кредитования.

Ключевая цель рефинансирования – это снижение долговой нагрузки, даже если займ еще обслуживается в срок. И добиться поставленной задачи можно при условии получения денег под низкий процент. Соответственно, для перекредитования не стоит использовать микрозайм МФО, выплата которого может оказаться непосильным грузом для семейного бюджета. Для решения такой задачи лучше оформить:

- Кредитную карту, которую можно получить без имущественного обеспечения. Но за перечисление или снятие средств наличными придется заплатить определенный процент. Это увеличит расходы по обслуживанию задолженности.

- Кредит наличными без целевого использования и имущественного обеспечения. В программе какие-либо ограничения отсутствуют, поэтому потратить полученные средства можно на рефинансирование займа. Кредит оформляется без залога. Но потребителю придется документально подтвердить свой доход и предоставить поручителей.

- Залоговый кредит. На выполнение такого обязательства отводится 5-7 лет. Учитывая наличие залога, деньги будут предоставлены на самых выгодных условиях. Но оформление кредита с обеспечением сопряжено с дополнительными расходами. Поэтому такой вариант стоит использовать только в крайнем случае, когда нужно перекредитовать (объединить) несколько микрозаймов или получить крупную сумму средств.

Типичная ошибка заемщиков – это оформление беспроцентного займа (под 0,01% в день), который предлагает компания CreditPlus. Такая программа не подходит для перекредитования, так как деньги нужно вернуть через 5-10 дней. Если заемщик ограничен в средствах, он вряд ли сможет быстро накопить необходимую сумму. В итоге у него появится новое обязательство, если он не сможет продлить микрозайм.

Расчет суммы рефинансирования

Чтобы перекредитовать текущее долговое обязательство, недостаточно выбрать удобную и выгодную программу. Чтобы полученных средств хватило для полного покрытия задолженности, важно точно рассчитать сумму рефинансирования. И с этим часто возникают проблемы у неопытных заемщиков, которым не всегда хватает денег для выплаты займов.

Независимо от того, какая программа будет использоваться для перекредитования, в заявке потребитель должен указать сумму, которую он хочет получить взаймы. И если он ограничен в средствах и не может покрыть хотя бы часть задолженности собственными сбережениями, то при ее расчете он должен учесть все комиссии, предусмотренные условиями договора. В частности, речь идет о таких расходных статьях:

- проценты, начисленные за фактический срок кредитования (даже если долг возвращается досрочно);

- комиссия за перечисление средств, которая оплачивается посреднику (банку, платежной системе и т. д.) при погашении микрозайма;

- штрафы и пени за нарушение условий договора (при просрочке).

Каждый день совокупная сумма задолженности по займу только растет за счет начисления процентов. В менее выгодном положении находится должник с просрочкой, на которую кредитор начисляет штрафы и пени. Если упустить из внимания хотя бы одну составляющую, можно неправильно рассчитать сумму рефинансирования. Но ошибиться очень легко, если ориентироваться на текущий размер задолженности.

Не стоит забывать, что на рассмотрение заявки потребуется 3-5 дней. За это время указанная в ней сумма станет неактуальной, так как размер долгового обязательства увеличится. МФО будет ежедневно начислять проценты или штрафы. И когда появится возможность погасить долг, выяснится, что полученных средств не хватит для покрытия задолженности.

Чтобы не ошибиться с суммой перекредитования, рекомендуется намеренно увеличить ее размер. Даже если впоследствии выяснится, что на погашение займа необходимо меньше денег, чем запросил заемщик, он точно сможет выплатить долг. А неиспользованную часть средств можно вернуть кредитору в качестве досрочного погашения без штрафных санкций.

Несоблюдение сроков

Если нет денег оплатить займ, не стоит тянуть с решением проблемы. Как вариант, можно продлить срок кредитования, чтобы избежать просрочки. Но клиенты часто допускают серьезную ошибку и не предпринимают никаких действий, даже если точно знают, что не смогут внести обязательный платеж. И только после получения уведомления от МФО о просрочке начинают искать деньги на погашение.

Рефинансировать можно как действующий микрозайм, так и проблемную задолженность. Но во втором случае такую операцию будет сложно осуществить ввиду того, что:

- Информация о наличии просрочки будет внесена в БКИ. А с такой репутацией будет трудно оформить банковский кредит даже под залог имущества. Исключение возможно только в том случае, если заявка будет подана на раннем сроке просрочки.

- Сумма задолженности увеличится за счет начисления штрафных процентов и пени. И чем дольше клиент будет искать деньги на погашение, тем больше он переплатит при выплате. Кроме того, вероятность одобрения заявки напрямую зависит от суммы кредита. Чем меньше будет просить клиент, тем проще ему будет добиться положительного решения кредитора.

При просрочке заемщику будет непросто рассчитать сумму нового кредита. За счет штрафных санкций объем задолженности будет ежедневно расти, что предусмотрено условиями договора. Но если потребитель допустит ошибку и получит не ту сумму денег, которая необходима для полного покрытия задолженности, ему не стоит совершать платеж. В таких обстоятельствах речь не идет о рефинансировании, так как микрозайм не будет закрыт. На оставшуюся часть долга МФО продолжит начислять проценты. И вместо одного кредита у него окажется два действующих обязательства, что явно не соответствует его интересам.

Агентство по рефинансированию

Еще одна ошибка, которую часто совершают заемщики – это обращение в агентство по рефинансированию. Многие полагают, что в ответ на запрос им поступит выгодное предложение о перекредитовании. И можно будет быстро погасить долг, не тратя время на изучение кредитных программ. Но такое «сотрудничество» не принесет желаемого результата или только поспособствует увеличению суммы задолженности. Впоследствии может оказаться, что:

- Агентство, которое предлагает услуги по перекредитованию займов – это обычная микрофинансовая организация. Таким образом она рекламирует свои услуги и привлекает клиентов других компаний. Как вариант, помощь в рефинансировании может предлагать кредитный брокер, за содействие которого придется заплатить комиссию.

- Перекредитование «предлагают» онлайн мошенники. Под видом агентства они занимаются сбором персональных или платежных данных граждан. Впоследствии полученные незаконным способом сведения используются для оформления займов в небанковских компаниях.

- Выяснится, что получить деньги для перекредитования можно только при условии оплаты комиссии. Не исключено, что посреднику действительно придется заплатить за рассылку кредитных заявок. Но такие траты нецелесообразны, так как заемщик может самостоятельно обратиться в любую компанию, и оформить займ без дополнительной комиссии.

- Заявка перенаправляется определенной МФО, которая вправе отказать в кредитовании. При этом может выясниться, что выбранная агентством программа не отличается выгодными условиями. Но заемщик вряд ли выявит этот факт, если не будет контролировать процесс рефинансирования. Кроме того, обращение в агентство не является гарантией того, что заявка будет одобрена новым кредитором.

Даже если агентство действительно существует и оказывает помощь в рефинансировании проблемных долгов, заемщику не стоит пользоваться его услугами. Участие посредника только усложнит процесс, и отсрочит момент получения денег.

Коментарии о "Типичные ошибки заемщиков при рефинансировании онлайн займов"