Если заемщик хочет избежать больших расходов при выплате онлайн займа, вряд ли он откажется от возможности взять деньги под 0%, что предлагают отдельные микрофинансовые организации. Но не все программы по беспроцентному кредитованию отличаются выгодностью и доступностью, а если не принять во внимание некоторые нюансы сотрудничества с МФО, можно существенно переплатить при погашении задолженности и заплатить не только начисленные проценты, но и дополнительные комиссии. Кроме того, не стоит забывать о том, что на микрофинансовом рынке РК не так много компаний, которые предлагают честные и прозрачные условия по выдаче займов под 0%. А это значит, что потребителю следует проявить максимальную осторожность и внимательность при выборе кредитора.

О чем должен знать потенциальный заемщик

Предложение МФО о беспроцентном кредитовании не стоит воспринимать как обман или ловкую рекламную уловку. Несмотря на то, что такие компании выдают далеко не самые дешевые займы, на розничном рынке действительно можно найти программу, по условиям которой не придется платить проценты за использование средств, что указывает на выгодность такого предложения. Но в этом случае следует учитывать, что:

- Даже если у клиента высокий доход и официальное трудоустройство, ему все равно могут отказать в выдаче денег. Как показывает практика, процент отказов по заявкам на получение денег под 0% всегда на порядок выше, чем по другим обязательствам (может доходить даже до 95%), так как МФО всегда предпочтет отказать в кредитовании, если засомневается в платежеспособности получателя. В этом случае компания может предложить альтернативный вариант получения денег, но только проценты по такому обязательству будут начисляться по стандартной ставке.

- При оформлении и использовании займа возможности заемщика существенно ограничены жесткими условиями программы. Так, к примеру, средний срок действия такого договора составляет 7 дней, а взять взаймы можно не более 50-70 тыс. тенге.

- Если не вовремя выплатить долг, то МФО начислит проценты за весь срок кредитования, что предусмотрено положениями действующего договора. Соответственно, достаточно хотя бы на один день просрочить платеж и придется существенно переплатить при погашении.

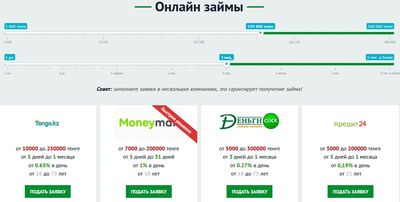

Рассчитывать на получение денег под 0% могут только отдельные категории пользователей. В большинстве случаев беспроцентные займы микрофинансовые организации предлагают в рамках специальных программ и акций, предназначенных для увеличения клиентской базы. К примеру, в компании MoneyMan таким предложением могут воспользоваться только новые пользователи, которые впервые обращаются за получением заемных средств.

Размер переплаты и отсутствие комиссий

Прозрачные условия и отсутствие скрытых комиссий или платежей – это первый критерий, на который должен обратить внимание потенциальный заемщик. Если микрозайм выдается под 0%, то при его погашении возвращается только та сумма средств, которая была получена после подписания договора и любая попытка МФО заставить клиента заплатить за использование средств указывает на фактический обман или даже мошенничество (если такие платежи не были оговорены условиями программы).

С другой стороны, если компания гарантирует, что ставка по займу будет составлять 0%, это еще не означает, что потребитель сможет избежать дополнительных расходов при кредитовании. К примеру, МФО может взимать плату за организацию или обслуживание долга в виде фиксированного платежа в размере 8-10% от суммы обязательства. Но, несмотря на то, что в этом случае наличие дополнительной комиссии не является нарушением закона (компания действительно не начисляет проценты), такие микрозаймы нельзя отнести к беспроцентным, так как клиенту все равно придется понести определенные расходы при погашении долга.

Чтобы получить деньги без переплаты, следует удостовериться, что при их использовании не придется платить:

- комиссию (независимо от того, как она будет называться);

- дополнительные платежи за прием документов или обработку кредитной заявки;

- проценты, если долг будет погашен в изначально установленный срок.

В договоре, предоставленном МФО, итоговая сумма погашения должна соответствовать первоначальной сумме микрозайма. В противном случае речь не идет о полноценном беспроцентном кредитовании и для решения своих финансовых проблем лучше выбрать другую потребительскую программу.

Комиссия за выдачу

Если заемщик не может сам приехать в офис компании для получения заемных средств, то ему придется воспользоваться помощью посредника: банка или платежной системы. Но, выбирая определенный способ выдачи микрозайма, стоит убедиться, что за такую операцию не предусмотрена дополнительная комиссия, что должно быть указано на сайте компании.

Микрофинансовые организации не могут не сотрудничать с посредниками, так как немногие из них имеют собственные офисы и пункты обслуживания клиентов. А в связи с тем, что такая схема работы оборачивается для кредитора дополнительными расходами, он может перекладывать их на своих клиентов, фактически заставляя платить за выдачу средств.

С точки зрения закона, если МФО взимает дополнительную плату при выплате средств, это не является нарушением, даже если такой займ позиционируется как беспроцентный. К тому же такие условия выдачи могут использоваться только в отношении определенных платежных инструментов (например, при выдаче на карту может взиматься дополнительная плата, а если деньги перечисляются на счет Казпочты, то такие расходы отсутствуют).

Чтобы не переплатить при использовании микрозайма, полученного под 0%, лучше отдать предпочтение МФО, которая не взимает плату за выдачу средств. Чтобы убедиться в отсутствии такой комиссии, следует ознакомиться с условиями и правилами выплаты денег на сайте кредитора.

Условия после окончания беспроцентного периода

Обязательное требование МФО при использовании займов, полученных под 0% — это своевременная выплата задолженности. Если по какой-то причине клиент просрочит такой платеж, ему будут начислены проценты за весь срок действия договора (начиная со дня его заключения) и штрафы за просрочку (если это предусмотрено правилами кредитования).

В связи с тем, что беспроцентные микрозаймы выдаются преимущественно на небольшой срок, далеко не все клиенты своевременно погашают свои долги и ничего не переплачивают при погашении задолженности. Поэтому, чтобы выбрать наиболее выгодную программу по кредитованию под 0%, всегда стоит обращать внимание на условия обслуживания займа после окончания льготного периода, иначе можно заключить абсолютно невыгодную для себя сделку (например, когда за первые два дня действия просрочки начисляется неподъемная сумма переплаты).

Оптимальный вариант – это когда проценты начисляются за весь срок кредитования по стандартной ставке и МФО дополнительно не взимает штраф за нарушение первоначальных условий договора. За счет этого можно избежать существенного увеличения суммы задолженности, которую впоследствии будет сложно вернуть заемщику, столкнувшемуся с материальными проблемами.

Отдельное внимание стоит уделить размеру штрафных санкций за просрочку. Чем ниже будет значение этого показателя, тем проще будет погасить долг, не допустив увеличения совокупной суммы обязательства. В зависимости от условий договора, штраф может быть начислен после окончания срока действия беспроцентного займа или на определенный день с момента заключения кредитной сделки (если задолженность не погашена в полном объеме).

Возможность продления

Если клиент не сможет вовремя погасить беспроцентный займ, то ему уже не удастся избежать расходов при его использовании. Но, кроме того, что МФО может начислить проценты за весь срок кредитования, потребитель также будет обязан заплатить штраф за каждый день просрочки по обязательству, пока не вернет всю сумму долга.

В такой ситуации, когда нет возможности полностью погасить микрозайм, единственное, что может сделать клиент – это не допустить начисления большого штрафа. Для этого он может воспользоваться продлением договора, отсрочив момент выплаты задолженности.

В зависимости от условий программы, осуществить продление можно на срок до 30 дней, оплатив ранее начисленные проценты или дополнительную комиссию МФО. За счет этого можно сохранить хорошую кредитную историю и избежать непомерной переплаты, увеличив свои возможности по погашению долга без принудительного взыскания.

Но далеко не все компании продлевают активные договора при просрочке, что не устроит заемщика, который не смог вовремя погасить беспроцентный займ (в этом случае он вынужден будет заплатить не только начисленные проценты, а и штраф за нарушение сроков выплаты). А это значит, что при выборе программы по кредитованию под 0% следует удостовериться в том, что в случае необходимости всегда можно будет продлить просроченный займ (как правило, это можно сделать в первые 5 дней просрочки) и остановить начисление штрафных процентов.

Коментарии о "Как выбрать программу по беспроцентному кредитованию"